データを通じて見るガバナンス―コーポレートガバナンス・オブ・ザ・イヤーの視点

2019年5月27日

ゲスト:みさき投資株式会社 インベストメント・オフィサー 槙野尚氏

コーポレートガバナンスを用いて中長期的に健全な成長を遂げている企業を後押しする目的で、2015年度より当協会主催で実施している『コーポレートガバナンス・オブ・ザ・イヤー®』。

第19回は、受賞企業の選定にあたってデータ提供をお願いした、みさき投資株式会社 インベストメント・オフィサー 槙野尚氏に、データから見たコーポレートガバナンス・オブ・ザ・イヤー受賞企業の優れた点について語っていただきました。

コーポレートガバナンスの体制を整備するには大きな負担が伴います。執行と監督の分離、指名・報酬制度の策定、社外取締役の人選、経営者の評価と選解任、サクセッションプランの策定・・・。しかしながら、これら全ての施策を行ったとしてもそれだけで中長期的な企業価値の向上が約束されるわけでないことは多くの失敗事例が物語っています。一方で、中長期的な利益の増大や株価の上昇を実現してきた会社が必ず優れたガバナンス体制を備えているかと言えば、これもケースバイケースだと思います。

このように目先のコスト負担は明らかに大きいものの、その成果が不確かであるという点に、ガバナンス改革を推し進めることの難しさが存在します。そこで日本取締役協会では2015年度から優れたガバナンス体制を整え、持続的な企業価値向上を実現している会社を対象に「コーポレートガバナンス・オブ・ザ・イヤー」という表彰を始めました。選考にあたってはガバナンスと企業価値向上を定量的・定性的に結びつけることを重視しており、それによりこの困難なガバナンス改革に取り組む企業や経営者を後押ししようとする狙いがあります。

選考ではデータを使ったスクリーニングと選考委員による経営者インタビューが行われますが、本稿ではデータ分析を担当させていただいた立場から選考の定量的な評価ポイントや受賞企業の特徴、そこから読み取れるガバナンスと企業価値の関係について紹介したいと思います。

選考プロセス

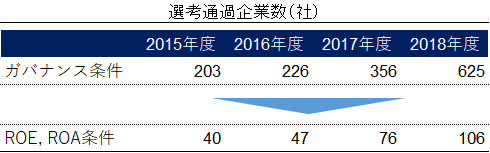

選考は東証1部上場企業を対象とし、そのうち「過去3年間で社外取締役が各期3名以上いること」を「ガバナンス条件」として適用し、母集団を形成しています。これにはガバナンスコードが要請する2名以上よりも多くの社外取締役を自主的に設置している会社を評価するためです。選考対象企業は毎年増えており、それだけガバナンスへの関心が高まっていることが伺えます。

出所:みさき投資株式会社

ここからまずは最低限のROEやROAを出している会社を絞り込むために、3年平均ROE10%以上、同ROA5%以上(金融は2%以上)という「ROE, ROA条件」を当てはめます。

みさきの黄金比

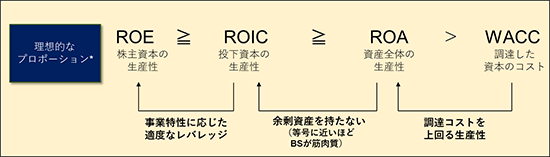

ROEやROAの大小は一般的に行われているスクリーニング条件ですが、選考ではそこからさらに経営のクオリティを読み解くため、みさき投資が「みさきの黄金比®」と呼ぶ関係式を採用していただいています。これはROE(株主資本利益率)、ROIC(投下資本利益率)、ROA(総資産利益率)、WACC(加重平均資本コスト)のそれぞれが以下のような不等号関係を満たすかどうかを確認するためのものです。

出所:みさき投資株式会社

この不等式は右側から読み取ります。まずROA>WACCですが、これは資産全体を使って会社全体での調達資本コストを上回れているかどうかを確認しています。次にROIC≧ROAは余剰資産を持っているかどうかを確認しています。これが等号に近いほど総資産と投下資本が近い関係にあることを示しています。最後にROE≧ROICは事業特性に応じたレバレッジをかけているかどうかを確認しています。

なぜこの関係式がガバナンスの評価において役立つのでしょうか。選考では過去3年間平均値を比較しています。まずROA>WACCは資本コストを意識した経営ができているかどうかを示しています。これが3年平均で見ても資本コストを下回っているとすれば、株主価値創造に向けた取り組みに疑問が生じます。

次にROIC≧ROAですが、これは例えば事業に使わない現金や不動産を多く抱えているとき不等式を満たせなくなります。株式会社の本分は株主から委託された資産を事業に投じて最大限価値を高めることであるところ、事業に使わない資産を多く持っているとすれば資産効率の悪い経営を行っていることになります。

最後にROE≧ROICは投下資本を過剰に株主資本で賄っている場合に不等号が反転します。株主資本は企業がリスクを取ることができる貴重な社会資源なので、必要以上に抱えるのではなく、事業特性に鑑みて他人資本と合わせて使うことが求められます。例えば継続課金型の安定したビジネスを行っていながら負債を殆ど活用していない企業の場合には、ROE<ROICとなってしまっています。

よって「みさきの黄金比」を満たせているとき初めて、収益性・効率性・資本生産性のいずれの観点でも質の高い経営をすることができていると言えます。それは優れたガバナンス体制が経営の端々をモニタリングできていることの証拠でもあります。

更なる分析

これらの選考を経て毎年20社前後が最終選考に残ります。そこから更に3割以上の大株主が存在していないかという株主構成条件を見ます。これは特定の大株主がいると上場企業でありながら広くパブリックを意識した経営が行われない可能性があるからです。また、その事業が社会にどの程度のインパクトを持っているかという意味で営業利益の絶対額も見ています。

人手不足が叫ばれるようになってからは生産性指標も重視し、2017年度と2018年度は一人当たり粗利額の増減も分析しています。その変化が粗利額の増加によってもたらされたのか、人員数の増加抑制によってもたらされたのかなどを、経営行動と結びつけて解釈していきます。

データからガバナンスを考えるということ

選考では約2,000社の東証1部上場企業を絞り込んでゆくためこのようにデータを使ったスクリーニングを行っています。しかしそれは単にROEの大小を見るのではなく、指標間の大小関係や、分子・分母の増減の動きを捉えることで、どのような経営が行われた結果なのかを捉えようとしています。

こうした選考を通じてこれまで14社を表彰してきました。これら企業の株価パフォーマンスはその後も良好で、また企業価値に大きな損害をもたらす事故も起きていないことから「経営のリスクが低い」ことも伺えます。ガバナンスという企業の有機体的な特徴を完全にデータに落とし込むことは困難ですが、データと経営の質を結びつけて理解することは可能です。コーポレートガバナンス・オブ・ザ・イヤーではこれからも、ガバナンスと優れた経営の間に関係性を見出し、持続的経営に向けて取り組む企業・経営者を応援してゆきたいと考えています。

槙野尚(まきの なお)みさき投資株式会社 インベストメント・オフィサー

モルガン・スタンレーMUFG証券入社の後、日本株の調査業務に従事。その後、責任投資の調査機関にて日本企業のESG(環境・社会・ガバナンス)投資助言に携わり、2014年みさき投資に参画。東京大学法学部卒。財務会計基準機構・収益認識専門委員。日本証券アナリスト協会認定アナリスト(CMA)

これまでの記事[ コーポレートガバナンスって何? ]

- 資本市場のスマートな活用による企業価値の向上

- データを通じて見るガバナンス―コーポレートガバナンス・オブ・ザ・イヤーの視点

- 世界各国の「よりよい経営」とコーポレートガバナンス

- コーポレートガバナンス・コードの改定の肝:CEO選解任

- 最近のわが国におけるコーポレートガバナンス論議に関する私見

- コーポレートガバナンスの実効性を高める内部監査

- 企業家精神の衰退をどうするか

- 問われる企業統治 ―「形」から「質」の充実へ―

- 次世代とガバナンスを考える

- 日本版スチュワードシップ・コードの方向性

- 社会的価値で勝負をかけられる日本企業になるために

- やはり、「なんちゃって」が多い日本のガバナンスの実情

- 社外取締役の役割は重要

- 変革期にある我が国のコーポレートガバナンスと監査等委員会設置会社

- 英国のコーポレート・ガバナンスの背景にあるもの

- コーポレート・ガバナンスで重要なこと

- ガバナンス・コードが真に目指すこと

- コーポレートガバナンスの真の狙いは?

- スチュワード・シップ コードって何?―米国機関投資家の眼から

- コーポレートガバナンスって何?