『「稼ぐ力」の再興に向けて』の解説 第2回

2021年2月15日

中神康議(みさき投資株式会社 代表取締役社長/日本取締役協会 独立取締役委員会 委員長)

澤陽男(株式会社 経営共創基盤 ディレクター・弁護士)

具体行動編の補足

本連載第1回では、独立取締役委員会が公表した、『独立取締役の行動ガイドラインレポート「稼ぐ力」の再興に向けて』(以下「本ガイドラインレポート」という。)の「第1部:前提認識の整理」に焦点を当ててQ&A方式でその内容を解説・補足した。

今回は、本ガイドラインレポートの「第2部:具体行動編」について解説を加えていきたい。独立取締役が、取締役会において具体的にどのような発言・行動をするべきかの指針となれば幸いである。

1.本ガイドラインレポート第2部のサマリー

まず、本ガイドラインレポート第2部「具体行動編」は、図1の流れで論じている。

図1:ガイドラインレポート第2部「具体行動編」の項目

第2部:具体行動編

- はじめに

- 日本企業がおかれたリアリティ

- リアリティを踏まえた処方箋

- 独立社外取締役の行動をガイドする・・・議題別「傾向と対策」

- 独立社外取締役の行動に関する原則

- むすびに代えて

「2 日本企業がおかれたリアリティ」のサマリーは次の通りである。すなわち、日本企業は、理想としては、マネジメントボード(監督機能と業務執行機能の両方を取締役会が行うもの)からモニタリングボード(取締役会を監督機能に集中させるもの)へと移行していくべきであり、会社法上の組織設計としては、監査役会設置会社から委員会等設置会社へと移行していくべきである。しかし、多くの日本企業が監査役会設置会社であり、マネジメントボードである事実に目をそらしてはならない。また、独立取締役を導入する企業数(需要)が増えたものの、それに対する質の高い独立取締役の供給は追いついていないことも事実である。したがって、各社の取締役会及び独立取締役の「底上げ」を行わなければならない。

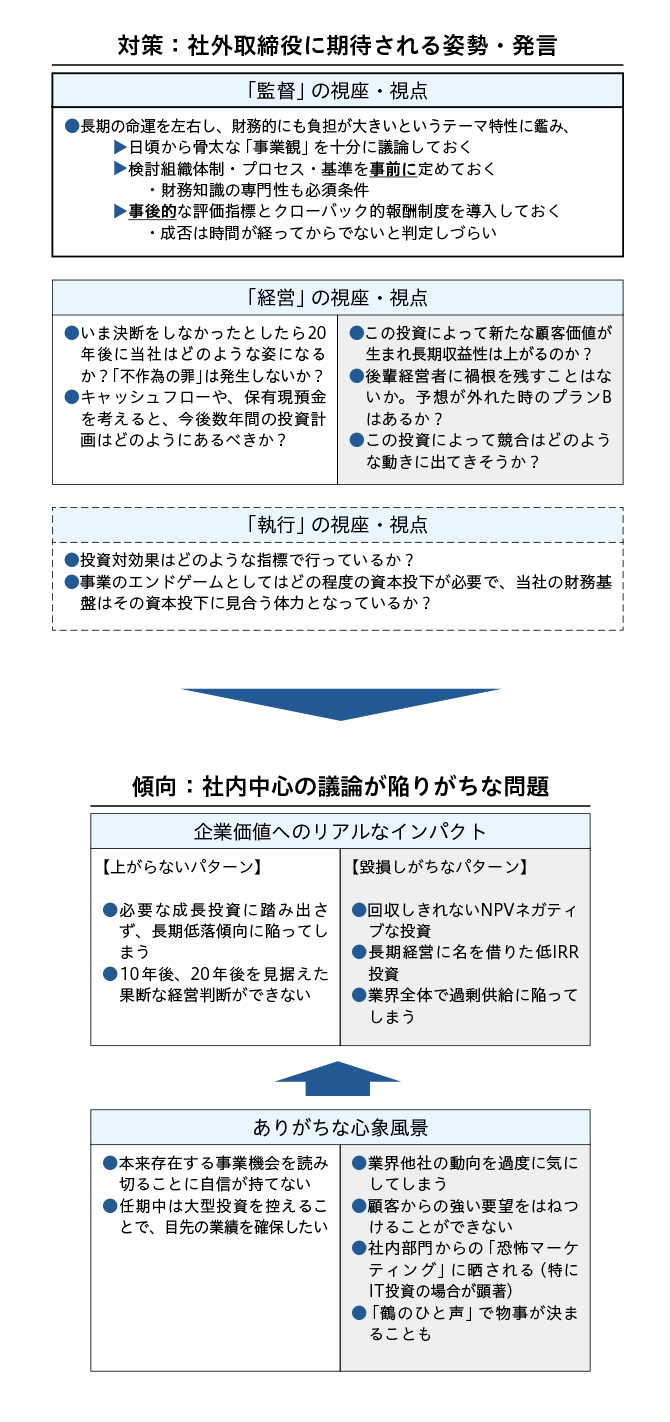

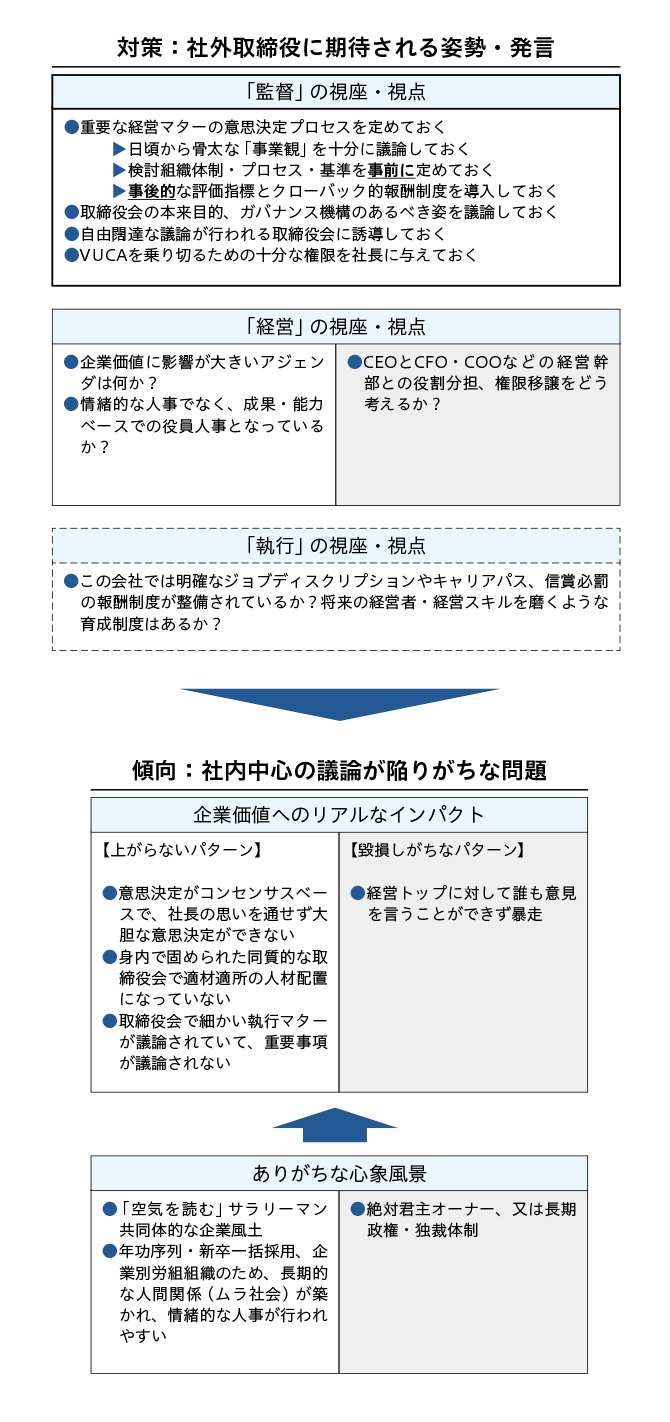

「3 リアリティを踏まえた処方箋」では、上記2で述べたリアリティを踏まえると、多くの日本企業への処方箋は、海外のベストプラクティスに倣ったハードルの高いものではなく、地に足をつけた現実的なものにするべきであることを述べた。そのうえで、本項では、中でも取締役会での議論を充実させるべく、図2に記載する企業価値を大きく左右する取締役会の議題に対して、それぞれ会社が陥りがちな「傾向」と独立取締役のとるべき「対策」を示すガイドラインの策定を行った。その内容は、独立取締役としては、「監督」・「経営」・「執行」のそれぞれの視座から対策を行うべきことを示すものである。

図2:企業価値を大きく左右する取締役会の議題

- 中期経営計画等の経営計画

- 大規模なM&A

- 撤退を含む事業ポートフォリオの再構築

- 大規模な投資(設備投資、研究開発投資、IT投資等)

- 資本政策・BS最適化・株主還元

- 意思決定プロセス/ガバナンス機構の設計

「4 独立社外取締役の行動をガイドする・・・議題別「傾向と対策」」では、上記の議題のうち、大規模なM&A、撤退を含む事業ポートフォリオの再構築、資本政策・BS最適化・株主還元について、「傾向と対策」の解説を試みた。例えば、M&Aにおいては、常日ごろから取締役会において事業観の統一や M&A 事案検討の組織・体制・プロセスの整備を促しておくことが重要であることを示した。また、ポートフォリオの再構築では、ひとつひとつの事業に対し、自社が「ベストオーナー」たりうるのかという視点が重要であることを説明した。資本政策については、リテラシーが高く、希少なメンバーを糾合した資本政策を検討する専門組織の設置を働きかける重要性を説いた。

「5 独立社外取締役の行動に関する原則」では、各テーマに共通して、独立取締役が押さえておくべき基本姿勢を解説した。要点は、モニタリングボードにおける監督機能を果たすために、独立した第三者としての視点を活かすということである(図3、以下「五原則」という。)。

図3:独立社外取締役の行動に関する5つの原則

- 「独立」した第三者としての視点を活かす

- 多くの日本企業の課題はリスクを取らないことにある

- ステークホルダーのエージェントとしての独立社外取締役

- 独立社外取締役はあくまでも監督者であり、事前介入は最小限に

- 受動的な立場から能動的に関わりガバナンス体制を構築する

2.Q&Aによる解説

それでは、以上について、Q&Aの形でより詳細な解説を加えていくこととする。

Q 本レポートで補足説明がされていない取締役会の議題についても解説を加えてほしい。

A (1)中期経営計画、(2)大規模な投資(設備投資、研究開発投資、IT投資等)、(3)意思決定プロセス/ガバナンス機構の設計を対象に詳述する。

(1)中期経営計画等の経営計画

中期経営計画等の経営計画は、企業経営の羅針盤である。しかし、各事業部の意見を全て反映させた「あれもこれも」を選択するバラ色の計画を立てることであったり、自社の組織ケイパビリティや実行面を踏まえた計画となっていなかったりと、難易度の高いテーマでもある。

この検討をするとき、独立取締役としては、五原則のうち、「多くの日本企業の課題はリスクを取らないことにある」という点を強く意識するべきである。すなわち、独立取締役は、リスクをとらない・とれない経営者の背中を後押しして、リスクテイクができる環境を整備すべきである。

経営者は、VUCAの時代を乗り切るためには、思い切った「あれかこれか」を選択するような経営計画の策定及び意思決定が必要であるが、それは組織内部の光と影を鮮明にする。コア領域とされた事業は表舞台でスポットライトを浴びるが、ノンコア領域とされた事業へは経営資源が振り向けられず、いずれ会社から切り出される。したがって、その事業の抵抗は当然大きい。経営者は抵抗勢力から批判され、嫌われながらも意思決定し、実行していくのである。

このような経営者に対して、独立取締役がやらなければならないことは、監督の視座から、会社の大方針や事業観について前広に議論することによって、会社として本当にやりたいこと/やらなければならないことが何かを問いかけ、「あれかこれか」の白黒をつける意思決定を応援することである。

次に、経営の視座からは、ベンチマーク型中期計画のエッセンスを取り入れることを提案する。日本企業の中期計画は3~5年の期間を定めて、その最終年度までに売上・利益・ROE等の目標の達成を目指すスタイル(アクションプラン型中期計画)が多いが、実は海外の企業ではそういった中期計画の公表はそう多くはない。海外企業では、特定の達成時期を設けないで恒常的な目標レベルを公表することも多く、本ガイドラインレポートでは、それを「ベンチマーク型中期計画」と呼んでいる。

事業環境が大きく変化する状況下においては、精緻な計画を策定したとしても前提条件が変更されれば見直しが必要となる。その点で、アクションプラン型中期計画は、様々な指標を用いた複雑な計画となり、また、ともすれば策定したアクションプランの実行に執着しやすく、何が本質かを見失うおそれがある。一方で、ベンチマーク型中期計画では、何が重要な指標なのかが明確化されることで、それを中心に据え、柔軟にアクションを修正することができる。

(2)大規模な投資(設備投資、研究開発投資、IT投資等)

かつてのJapan as No1と言われていた時代、改良型イノベーション時代においては、昨年より今年、今年より来年の方がより売れるという右肩上がりの時代であったため、設備投資と投資回収の予測が立てやすかった。しかし、現在の破壊的イノベーションの時代においては、大規模な投資は極めてハイリスクになっており、非常に難易度が高いものとなっている。したがって、上述の中期計画と同様に、五原則のうち、「多くの日本企業の課題はリスクを取らないことにある」という点を強く意識すべきテーマである。ポイントについては、経営計画に関して指摘した点と重複するためそちらを参照されたいが、要点は経営者のリスクテイクを促すことである。

さて、ここでは、監督の視座・視点に記載している「クロ―バック的報酬制度」の意味について若干補足したい。クローバック条項とは、業績に連動し支給された報酬を業績結果の修正などの事項をトリガーとして強制的に返還させる取り決めである。これは、経営者の過度なリスクテイクやモラルの低下への歯止めとして用いられるものである。日本企業での普及は未だ限定的だが、今後この考え方を含め、経営者のリスクテイクを促すインセンティブ設計の議論が広がっていくことを期待している。

独立取締役としては、リスクテイクを促し事前の意思決定については大きく介入すべきではない。一方で、事後的な監督を強化することで執行陣に対するガバナンスを効かせていかなければならない。ここで、大規模な設備投資について、投資額を回収するまでには、一定の時間の経過が必要であり、将来時点でないと正確に評価ができない。そこで、クローバック「的」な報酬制度を導入し、一定期間経過後に評価できるシステムを併せ持つことが重要と考える。

(3)意思決定プロセス/ガバナンス機構の設計

どのようなガバナンス機構をとるかは会社の意思決定に直結する重要事項である。これに加えて、ガバナンス機構という文脈では、次期社長の選任も非常に重要である。

会社の大きさは社長の器以上にはならないし、逆に、社長の器次第では、会社は更に大きくなれるとも言われる。また、会社は頭から腐るとも言え、だからこそ、社長に対するガバナンスは最重要課題といえる。にもかかわらず、社長人事は歴代社長の専権で、聖域となっていて手を付けられていない会社が多いのも事実である。この社長の選解任の在り方こそが、ガバナンス機構が有効に機能しているかを象徴するといってもいい。

この聖域に対して切り込んでいけるのは、外部からの監督者たる独立取締役であるから、独立取締役の最重要のタスクと認識すべきである。五原則でいえば、「「独立」した第三者としての視点を活かす」という点に関連する。

更には、五原則のうち「受動的な立場から能動的に関わりガバナンス体制を構築する」という点も強く意識するべきである。多くの独立取締役は会社の提案を検討するという受動的な関与が多いが、企業価値の守護者として能動的な関与が求められる。具体的には、上述の社長選解任のプロセスについて積極的に関与し、指名・報酬委員会などの組織設計をすることにも、積極的に切り込んで提案することが期待される。

Q どのような独立取締役を選ぶべきなのか?独立取締役の人材要件を教えてほしい。

A 本ガイドラインレポートでは、CEOに権限を集中すべき一方で、独立取締役を中心とした取締役会によるガバナンスを強化するべきとした。

このような独立取締役の重要性や現状を踏まえて、独立取締役に必要とされる人材要件をまとめようとすると、要求が膨らみ、結果スーパーマンのような人材要件となってしまう。しかし、現実的には、そんな人は限られており、当然のことながら、東証2,000社全てに対応できるわけではない。

他方で、取締役会の位置づけを、モニタリングボード、マネジメントボード、アドバイザリーボードのいずれとするのかによっても異なるが、モニタリングボードを前提とすると、独立取締役は、監督が主な仕事であり、経営に携った人でその役割を正しく認識している人ならば、一定のトレーニングを受ければ独立取締役になり得る。

また、多くの会社では経歴やスキルについて気に掛けることが多いが、そのようなスキル面よりも、会社に貢献しようとする姿勢や厳しいことも厭わずに進言するスタンスや、いつ退任してもよいという気概、自らを厳しく律する高い倫理観などの方が重要である。

Q 専門的な事業を営んでいるため、中々独立取締役には事業内容を理解することが難しい。どのようにして適任者を探せばよいのか?

A 上述の通り独立取締役の職務は執行ではなく監督である。事業計画の立案や執行自体は独立取締役の職務ではない。したがって、独立取締役には、必ずしも高度な事業知識は必要ではない。

むしろ事業知識があって事業執行の判断にまで介入すると、後々第三者視点で監督することが難しくなる。

五原則の通り、「独立社外取締役はあくまでも監督者であり、事前介入は最小限に」という点を強く意識しなければならない。なぜなら、モニタリング側の独立取締役が過度に執行マターに関与すれば、結局自分自身の執行上の意思決定を監督しなければならないことになってしまうからである。

ここで独立取締役に期待されることは「「独立」した第三者としての視点」であり、業界知識に囚われない経営者や投資家としての視点ということになる。専門的な知見を有するが故に議論が矮小化してしまうと、根本的なこと、本質的なことを見失ってしまいがちである。独立取締役が業界やその会社の素人だからこそ、業界やその会社の常識に囚われない目で会社のことを観察することが可能となり、社内取締役だけでは難しい監督を担うことができるのである。

また、会社側としてもこのような独立取締役と討議する中で、専門家でない人間にも分かる言葉で会社のことを説明できるようになることは、一般株主への説明責任の観点でも重要になる。

Q 独立取締役として女性や外国人の登用を求める声があるが、どのように考えればよいのか?

A 本ガイドラインレポートにおいては、多様・活発な議論の重要性を指摘した。特に、執行側についてCEOへの権限集中を進めるのであれば、多面的な視点を担保する観点で監督側の多様性がより重要となる。

したがって、当委員会としてもボードでは多様なメンバーの下、活発な議論が行われるべきだと考えている。特に、典型的な日本企業においては、取締役会に異質なものが入り込むことを忌避する圧力が働くため意識的な多様性の確保が重要といえる。

ただし、そのときの多様性とは「思考様式の多様性」であって、必ずしも性別や国籍とは限らない。すなわち、性別や国籍は代表例ではあるが、それだけにとどめず、異業種からの選出、ベンチャー企業の起業家社長など、様々な軸での多様性を求めるべきである。

更に、個々の企業において重視される多様性は異なってくる。例えば、いわゆるサラリーマン組織においては、サラリーウーマンを選任しても多様性の幅は限定的である。それよりも、オーナー経営者を選任することによってリスクテイクについて異なる考え方を取り入れることが効果的といえる。

類似の質問として、弁護士や会計士等の特定の属性の者を独立取締役に入れておくべきか?や独立取締役は何人入れるべきか?といったものもあるが、これらも各社がそれぞれの経営上の要点や弱点等を踏まえ検討すべきものである。

中神康議Yasunori Nakagami

みさき投資株式会社 代表取締役社長

日本取締役協会 独立取締役委員会 委員長

アンダーセン・コンサルティング(現アクセンチュア)、コーポレイトディレクションのパートナーとして、約20年弱にわたり経営コンサルティングに取り組んだ実体験を元に、『働く株主®』投資モデルの有効性を確信。2005年に投資助言会社を設立し、上場企業への厳選長期エンゲージメント投資活動を開始。2013年にみさき投資を設立。近著に『投資される経営売買される経営』(2016 日本経済新聞出版社)、『ガバナンス改革先を行く経営先を行く投資家』(2017『山を動かす』研究会編、日本経済新聞出版社)など。

澤陽男Akio Sawa

株式会社 経営共創基盤 ディレクター・弁護士

西村あさひ法律事務所を経て、経営共創基盤(IGPI)に参画。成長戦略や事業計画の策定、新規事業開発のハンズオン支援、M&Aアドバイザリー業務、ガバナンス構築支援等に携わる他、経済同友会に出向し、コーポレートガバナンス等に関する政策提言やその実現に向けた活動に従事。2015年から2017年までIGPI上海常駐・同副総経理。共著書に『決定版 これがガバナンス経営だ!』(東洋経済新報社・2015年)。

これまでの記事[ SERIAL STORY ]

- 指名委員会等設置会社制度の改善に向けて

- 機関設計が目指すべきゴールと改革のステップ

- 社外取締役による取締役会におけるM&A案件への効果的なガバナンスの発揮の仕方

- 「統合報告書」建設的対話の促進に活用すべき開示媒体

- 「フィデューシャリー・デューティー」(受託者責任)~知っておきたい5つのポイント

- 議長の仕事 取締役会において、議論の質を高めるためには

- 強いボードを作るには 「強い取締役会」の実装に向けて

- 上場会社の持続的な成長と中長期的な企業価値の向上に向けた東証の取組み 第3回

- 上場会社の持続的な成長と中長期的な企業価値の向上に向けた東証の取組み 第2回

- 日本取締役協会 冨山和彦新会長に聞く(下)

- 日本取締役協会 冨山和彦新会長に聞く(上)

- 上場会社の持続的な成長と中長期的な企業価値の向上に向けた東証の取組み 第1回

- CEO's DIALOGUE 宮内義彦、日本を叱る![下]

- CEO's DIALOGUE 宮内義彦、日本を叱る![上]

- 資本コストと企業価値(2)

- 資本コストと企業価値(1)

- 『「稼ぐ力」の再興に向けて』の解説 第3回(最終回)

- 『「稼ぐ力」の再興に向けて』の解説 第2回

- 『「稼ぐ力」の再興に向けて』の解説 第1回

- 政策保有株式の現状とコーポレートガバナンス~現状とガバナンス上の問題~ 第2回

- 政策保有株式の現状とコーポレートガバナンス~現状とガバナンス上の問題~ 第1回