強いボードを作るには 「強い取締役会」の実装に向けて

「強い取締役会」の実装に向け、根本的な意識変革が必要な段階にある。取締役会は、モニタリングよりも高次のスチュワードシップ責任を行動原理として、執行チームと対等に協業していく体制を整えるべきではないか。そのためには、議長、筆頭、委員会委員長を担う独立社外取締役チームが取締役会を主導し、取締役会の実効性をステークホルダーの期待役割の充足という客観的な視点から捉え、ギャップの解消に努めていく必要がある。

2023年の東証通達を皮切りに、株価はいよいよバブル期の最高値を更新するなど、日本市場に一気に変革ムードが漂っている。言うまでもなく、企業変革のリード役は取締役会だ。長期的価値を創造し続ける「強い取締役会(High-performing board)」を日本企業が着実に実装していくためには、形式論に背中を押され不本意ながら進んできた経路依存的な思考から離れ、変革の意義を捉え直し、前向きな理解の下で取り組みを進めていく時期にきているのではないか。

筆者はこれまで、取締役会の機能のうちの指名・報酬領域を主に支援してきた。経営陣の指名・報酬は、「自己評価は誰も信用しない」という常識を後ろ盾とし、コンフリクトの最前線にある課題として早くから注目度も高く、ガバナンス改革の先発テーマとして企業の取り組みが進んできた分野である。その結果、日本企業の伝統的取締役会観の中に監督と執行の境界線を設けていく役目を先導することとなった。しかし、権力源泉のシフトを扱う繊細なテーマであるがゆえに、その変化の過程において、関係者の意識に「独立社外取締役の侵攻と執行トップの防衛」という構図を深く刻みこんでしまったように思われる。こうした敵対関係を固着させたまま、企業がこのまま心ならず取締役会全体の改革を推し進めても、ステークホルダーが期待する「強い取締役会」像との間にボタンの掛け違いが生じてはしまわないだろうか。

本稿ではこうした問題意識を踏まえ、「強い取締役会」の実装に向け、企業の意識変化や捉え直しが必要と考えられるポイントについて、個人としての考えを整理した。

スチュワードシップ責任に基づく取締役会の役割の明確化

まず、取締役会の役割が必ずしも明確になっておらず、個々の取締役に担うべき責任の明確な共通認識が無いことが、「強い取締役会」の実装を阻んでいるのではないか。日本企業の取締役会改革は、社外取締役の増員や構成比の拡大、それと並行した機関設計の選択を目的として、マネジメントボードをモニタリングボード寄りに整えることで議論が終わっているケースが少なくない。ステークホルダーが期待する「強い取締役会」がいわゆるモニタリングボード寄りであることに異論を挟む余地はないが、多くの取締役会改革が、漠然とした「執行と監督の分離」や「監督機能の強化」に至ることで終わりになってしまっている実状がある。

そもそも「強い取締役会」にはどのような役割が求められるのか。AI等のテクノロジーの急速な進歩、気候変動の影響の増大、パンデミックや地政学的混乱など、いわゆるPermacrisisと言われる長期にわたる変化と不確実性の時代において、従業員の期待に応えて活力を引き出し、地球環境やコミュニティとの調和を取りながら、株主に高い資本収益を還元していく役割が、今の取締役会には強く求められている。個々の取締役は、おのおのが現役時代に直面したものとは劇的に異なる環境下において、過去の経験に頼らず、複雑かつ流動的な要素を慎重に考慮しながら、迅速な意思決定を連続して下していかなければならない。これは単なる「監督機能の発揮」に留まらない、とてつもなく難易度の高い仕事といえるだろう。

筆者の属するWTWでは、今日の取締役会が担うべき責務を5つの要素 (5P : Purpose, Planet, People, Performance, Protection)として標榜したWTW Global Stewardship Model(図1参照)を提唱している。基礎にあるのは、取締役会は株主資本を含む全てのステークホルダー資本の管理者として、自らの内発的意思に基づき責務を果たすべきという考え方だ。確かに、株主と企業との関係は、付託を受けた者が期待どおりに動かないモラルハザードのリスクを前提としたエージェンシー関係で捉えるのではなく、企業は集団的利益の追求におのずと奉仕する存在であるとするスチュワードシップ関係として捉え直すほうが、今日のステークホルダーの期待とは高いフィット感がある。取締役会と経営陣との関係性は、監督と執行という牽制的関係のみで一律に捉えるのではなく、スチュワードシップ責任の履行を最上位の目的として、相互の協働や連帯も積極的に織り交ぜながら、状況に応じて取締役会が最適なバランスを模索していく柔軟性があってよいのではないか。本モデルにおいても、経営陣の監督を含むPerformanceは、スチュワードシップに内包される一要素としての位置付けになっている。

図1 WTW Global Stewardship Model

スチュワードシップ責任の履行が期待される取締役会の役割とするならば、「監督強化」という曖昧な空気感は、個々の取締役の役割認識に大きな誤解を生じ得る。事実、事務局が上げる執行視点のアジェンダ自体の適切性に疑義をあまり呈することもなく、これらに評論を加え監督の証拠を残すことが仕事であるとの勘違いをしている取締役は少なくない。特に外部者である独立社外取締役は、監督者として経営に物申す引け目もあり、経営陣から余計に煙たがられないよう、新たなアジェンダを提起することには謙抑的になる傾向がある。「監督強化」の空気が生み出す対立構造、それと同時に生じる経営陣への遠慮が、本来の役割履行の精神的ハードルになっているように思われる。

この点、欧米企業の開示資料では、驚くほど詳細に取締役会が担う責務の中身と関与の実績が記載されている。例えばある米国企業では、指名・ガバナンス、報酬、監査以外にも、戦略、ESG、各種のリスクマネジメント、サイバーセキュリティ、人的資本やダイバーシティが取締役会の審議対象であること、および審議のプロセスや報告事業年度としての取締役会や委員会の活動状況がProxy Statement(委任状説明書、株主総会参考資料に類似)に開示されている。一方で日本企業においては、単に「監督機能の発揮」が取締役会の役割であるとだけ開示しているケースが少なくない。主要テーマそれぞれについて、企業としての取り組みの内容は開示されていても、取締役会としてどのように関与したかまでは必ずしも明らかではない。

いずれにせよ、今後日本企業が「強い取締役会」の実装を前向きに進めていくには、個々の取締役が果たすべき役割の解像度を上げていく必要がある。そのためにはスチュワードシップ責任を行動原理として、取締役会の役割や審議すべきテーマに関する共通認識を明確化し、あらかじめ宣言しておくことが、遠慮や忖度なく適切なアジェンダセッティングを行う上では必要不可欠である。この際、日本企業の重点テーマである資本収益性向上のための事業ポートフォリオ管理、グローバル経営管理なども掲げておくことが望ましい。加えて、各テーマについて何を審議し、どのような決定をしたかを取締役会の活動状況として毎期丁寧に開示していくサイクルを定着させる必要がある。対外開示されるという意識が個々の取締役のコミットメントを高める効果の重要性は無視できない。委員会の審議テーマである場合は、委員長メッセージを開示で発信するルーチンを取り入れることも有用だ。いずれも欧米企業では一般的な開示プラクティスとなっている。

またこれに合わせ、取締役会と経営陣の関係も、モニタリングという言葉で牽制的関係を煽るだけではなく、スチュワードシップと職務執行という両輪の機能を役割分担する対等な関係として捉え直すべきであろう。おのおのが役割を十二分に果たすためには、取締役会は長期視点の下でのステークホルダーに対するスチュワードシップに注力すべきであり、日々の業務執行に細かく口を出す時間はない。また執行経営陣は強いリーダーシップを発揮して戦略を迅速かつ力強く推進していくことに注力すべきである。互いに一方を有効活用しようという発想を持つことも重要だろう。

なお、日本における機関設計の選択は、上記のような取締役会の役割の明確化をまず行ったうえで、その運用に最適な枠組みは何かという観点から検討していくことが望ましい。枠組みの検討が取締役会の役割の検討に先行すべきではない。ただ、グローバルに通用するわかりやすさ、意思決定の機動性の観点からは、指名委員会等設置会社に揺るぎない優位性がある。

独立社外取締役主体の取締役会構成とチームの組成

スチュワードシップ責任を果たす取締役会が「強い取締役会」だとすると、実効的な取締役会構成はどのようなものになるだろうか。 さまざまなステークホルダーからなる集団的利益の追求を目的とする上で、取締役会として確保すべき根源的な要素は多様性だろう。さらに言えば、性別、国籍、人種、年齢等に基づく属性の多様性、スキル・経験の多様性を揃えればよいというだけではなく、それらが生み出すCognitive Diversity(認知様式の多様性)の発揮が何よりも重要だ。事象や問題に対する考え方や捉え方の多様性が、討議の場において実際に交わされることが、複雑で変化の激しい環境下において全方位的に課題を見つめ、リスクの発見、イノベーションの創出など、固定観念を崩して必要な変革を果断に進めていくために必要である。

そうだとすると、世論が独立社外取締役の高い構成比を強く求める意味は一体どのようなところにあるのだろうか。スチュワードシップ責任の履行が取締役会の役割なら、多様性さえ確保されていれば、社内取締役メインでも問題は生じないのではないか。事業を通じて集団的利益創出の新たな機会を探るには、自社の事業に精通した社内取締役のほうが適しているかもしれない。社内にはない知見やアイディアが必要なら外部専門家を雇えばよい。指名・報酬などの独立性確保が必須となる場面では、委員会を活用して社外性や独立性を高め実質的な決定権を委譲すれば自己評価の問題は生じにくい。これらの理由から、監視強化のために独立社外取締役を更に増員せよとの世論に対して、企業側が漠とした抵抗感を持ってしまう心情もわからないでもない。

しかし、ここも捉え直しを要するポイントの一つである。世間が高い独立社外取締役構成比を求めるのは、監督強化というよりもむしろ、対等で建設的な議論ができるオープンかつフラットな討議の場を作る意味合いのほうが大きいと考えるべきだろう。社内取締役が持ち込む執行チームとしての上下意識や仲間意識は、討議の場から徹底して排除されなければならないからだ。上下意識が少しでも持ち込まれると、上位者の意に沿わないような意見はやはり心情的に控えてしまう。評価者と被評価者の関係性にあればなおさら顕著になろう。仲間意識が強すぎても、意見の対立を避けようとする雰囲気が生まれ、反対意見があっても自制してしまう。社内取締役の数が多いほど、こうした空気が取締役会全体に蔓延し、意思決定が集団浅慮に陥るリスクは高まっていく。スキルマトリックスの見た目が多様性に満ちていても、異なる考え方やモノの見方が実際に討議の場に出てこないのであれば全く意味がない。個々の取締役が自身のスキルや経験、価値観を踏まえてさまざまな考え方を活発に発信するうえでは、企業の執行チームの人間関係とはしがらみのない独立社外取締役が、取締役会においてマジョリティを占めている状態が望ましいと言えるだろう。

加えて、オープンかつフラットな討議の場づくりをさらに安定させるためには、取締役会は独立社外取締役がチームとしてリードすることが望ましい。チームとして組成する以上、取締役会議長や取締役会の重点テーマを担う各委員会の委員長もやはり独立社外取締役が担うべきだろう。また、取締役会議長の補佐役、取締役会と各種委員会や経営陣との連携、取締役会議長の評価のとりまとめ役としての筆頭独立社外取締役の設置も重要である。チームをサポートする取締役会事務局も、独立社外取締役チームを直に支える体制とする必要がある。こうしたチームアップが、スチュワードシップ責任を果たす自律的機関として取締役会を成立させ、執行経営陣との対等かつ健全な関係、そして良好な協力関係を築く基礎をつくるものと考えられる。

ステークホルダーの期待役割に立脚した実効性評価の深化

現状日本企業の実効性評価は、ごく一部の先進企業を除けば、コードへのコンプライを目的とした形式的手続きになっている。社内事務局が取締役会に嘆願する形でアンケートを実施し、得られた結果から若干の課題感を抽出しつつも、最終的には「当社の取締役会は全体として実効的に機能していることが確認された」と開示して終わらせている企業は多い。筆者がWTWとして最近実施した機関投資家等へのインタビューでも、足下の日本企業が行っている実効性評価は自己評価が中心であり、客観性や信頼性に欠けるため、対話のテーマとして活用するには時期尚早であるとの意見がほとんどであった。第三者の外部機関を利用しているかどうか以前に、評価という行為を行う上での内部規律そのものに欠落があるものと考えられる。

しかし、取締役会がスチュワードシップ責任を行動原理とし、過半数の独立社外取締役チームがリードする自律的機関として進化するならば、実効性評価も一段上のレベルを目指せそうだ。取締役会議長、筆頭独立社外取締役、各委員長らがチェックアンドバランスを効かせながらプロセスを主導することで、少なくとも「内部的な自己評価」というイメージからの脱却を図ることができる。そのうえで、実効性の定義そのものの捉え直し、多様性のマネジメントの二つが、今後の実効性評価のさらなる深化に向けたポイントになるものと考える。

まず実効性の定義については、取締役会がステークホルダーの期待役割を充足しているかどうかという視点でストレートに捉え直す必要がある。現状の運営を所与として、主観的な「監督強化」目線で課題を探しにいくのではなく、取締役会の期待役割に対するグローバルの潮流や、株主や従業員をはじめとしたステークホルダーから直接のフィードバックを取締役会として積極的に吸い上げ、果たすべき役割自体の妥当性を含めて客観的にギャップを把握し、それを埋めるべく真摯にアクションプランを練る。欧米企業では、主要なステークホルダーとのエンゲージメント対話は取締役会がリードすることが極めて標準的である。取締役会が果たすべき役割に関連した対話は、議長、筆頭、各委員長が対話主体となって直接フィードバックを受け、対話の内容やアクションプランは詳細に開示される。日本企業も東証より「株主との対話の実施状況等に関する開示」が要請されている。この機会を活かして、従来のアンケートやインタビュー等による自己評価に加え、取締役会が自らステークホルダーの声に傾聴してギャップの発見に努めるプロセスを導入することで、「強い取締役会」としての実効性を客観的に維持管理していく必要がある。

加えて、今後は多様性のマネジメントが実効性強化のカギになるだろう。取締役会が十分な多様性を備えるほど、意思決定に向けた共通理解の土台を共有しにくくなるからだ。対応策としては、包摂的な論点設定、討議に必要な情報のフレームワーク化など取締役会の運営方法の工夫によるものもあるが、海外では昨今、ボードカルチャー構築の重要性が指摘されている。例えば2023年に米国取締役協会のブルーリボン委員会から公表されたレポートCULTURE AS THE FOUNDATION Building a High-Performance Boardでは、複雑性や不確実性が増す昨今、未知の課題に対して多様な視点で迅速に意思決定をしていくためには、過去のベストプラクティスは役に立たず、カルチャーに行動規範を求めるべきであるとして、強固なボードカルチャーの定義と強化、カルチャーを基軸とした個々の取締役の評価や入れ替えについて、その手法やアプローチについて提言している。ボードカルチャーは、スチュワードシップ責任の履行という価値観を共有できる取締役を任命し、維持していくための有用な指針の一つとなる。

独立社外取締役の報酬

最後に報酬についても触れておきたい。独立社外取締役がリードを取る取締役会では、個々の独立社外取締役が期待役割を果たす責任意識を高め、同時に長時間化するコミットメントへの対価を支給する観点から、報酬の見直しも合わせて検討されるべきだろう。

まず、独立社外取締役にも株式報酬が付与されるべきだろう。スチュワードシップ責任にはFuture-proofing(将来への確実な備え)の要請が当然に含まれるが、そうした意識を喚起するのは株式報酬しかない。加えて、日本企業は「攻めのガバナンス」と謳われているように、長期的価値創造そのものが取締役会の重要ミッションとされている。監督機能への疑念にも配慮しつつ、業績評価を加味しない単純な株式報酬はあってよいのではないか。

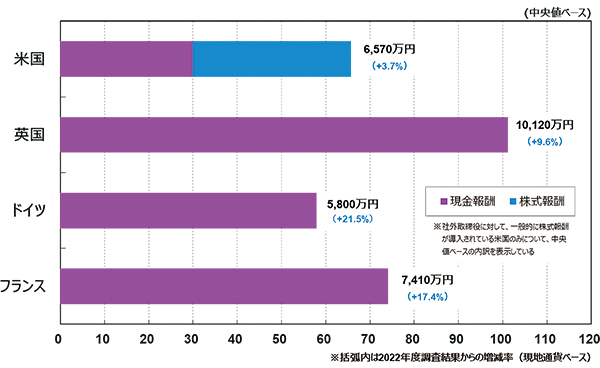

次に、議長、筆頭、委員長もしくは委員の役職を有する独立社外取締役には、その担う重責に応じた手当を加算し、報酬を差別化すべきである。特に取締役会議長は、その他の独立社外取締役とは比較にならないほど企業への時間的コミットメントを求められ、責任も別格だ。欧米企業の取締役会議長報酬は、他の役職とは別段の扱いで設定される(図2参照)。日本企業ではこうしたプラクティスはほとんど見られない。議長は取締役会の実効性強化の要の役職であり、フェアな処遇のあり方を再考する余地は大きい。

図2 取締役会議長である社外取締役報酬比較

(2023年調査:売上高1兆円以上の欧米企業群の中央値)

最後に、独立社外取締役の報酬は、金額の如何を問わず全員個別開示される必要があるのではないか。株主が直接モニタリングすることでしか報酬決定の客観性を担保できないからだ。取締役の個別報酬開示は、基礎リテイナー報酬、株式報酬、役職や委員会ごとの手当などの算定表の開示と共にグローバルで常識である。個々の取締役が自身の役割の履行に対してアカウンタビリティを高めるきっかけにもなるだろう。

櫛笥隆亮 Takaaki Kushige

WTW(ウイリス・タワーズワトソン) 経営者報酬・ボードアドバイザリー 日本リード

主に上場企業の報酬・指名委員会、取締役会のアドバイザーとして、制度設計、運用に係る意思決定を継続的に支援。主な著書として『経営者報酬の実務』(編著、2018年中央経済社)等。公認会計士。CMA。

これまでの記事[ SERIAL STORY ]

- 指名委員会等設置会社制度の改善に向けて

- 機関設計が目指すべきゴールと改革のステップ

- 社外取締役による取締役会におけるM&A案件への効果的なガバナンスの発揮の仕方

- 「統合報告書」建設的対話の促進に活用すべき開示媒体

- 「フィデューシャリー・デューティー」(受託者責任)~知っておきたい5つのポイント

- 議長の仕事 取締役会において、議論の質を高めるためには

- 強いボードを作るには 「強い取締役会」の実装に向けて

- 上場会社の持続的な成長と中長期的な企業価値の向上に向けた東証の取組み 第3回

- 上場会社の持続的な成長と中長期的な企業価値の向上に向けた東証の取組み 第2回

- 日本取締役協会 冨山和彦新会長に聞く(下)

- 日本取締役協会 冨山和彦新会長に聞く(上)

- 上場会社の持続的な成長と中長期的な企業価値の向上に向けた東証の取組み 第1回

- CEO's DIALOGUE 宮内義彦、日本を叱る![下]

- CEO's DIALOGUE 宮内義彦、日本を叱る![上]

- 資本コストと企業価値(2)

- 資本コストと企業価値(1)

- 『「稼ぐ力」の再興に向けて』の解説 第3回(最終回)

- 『「稼ぐ力」の再興に向けて』の解説 第2回

- 『「稼ぐ力」の再興に向けて』の解説 第1回

- 政策保有株式の現状とコーポレートガバナンス~現状とガバナンス上の問題~ 第2回

- 政策保有株式の現状とコーポレートガバナンス~現状とガバナンス上の問題~ 第1回